Übersicht

I. Thesen

II. Einleitung: Politik, Macht und Geld

1. Die EU und der Euro

2. Imperium?

3. Die Entwicklung

4. Der „Werner-Plan“ und der Tindemans-Bericht

5. Die 1970er

6. Der Delors-Plan

7. Zusammenfassung und Schlussfolgerungen

8. Und die politischen Konsequenzen?

III. Anhang: Material und Ergänzungen

1. Anmerkungen zur „Optimalen Währungszone“

2. Anmerkung zum Keynesianismus und zum Monetarismus

3. „Europäisches Semester“

4. Die Teilnehmer an der Eurozone und ihre Inhomogenität

5. Handelsbilanz (materielle Güter) der Eurozone zu ausgewählten Ländern

6. Die Funktionsweise der Euro-Bürokratie: die EZB

7. Geldmengen

Literatur

++++++++++++++++++++++++++++++++++++++++++

(1) Die EWG entstand als superimperialistischer Pol zur Abwehr des damals für viele noch attraktiven Sowjetkommunismus. Nebenzweck war die Zähmung des nationaldeutschen Imperialismus. Die Politiker waren vorerst stärker am außenpolitischen und militärischen Aspekt interessiert (WEU!). Die Zollunion war für sie ein Substitut – nicht unwichtig, aber nicht prioritär.

(2) Doch die EWG war von vorneherein be- und geladen mit den Ambitionen der Ideologen. Alexandre Kojève, der sich selbst den letzten (bürgerlichen) Theoretiker des Stalinismus nannte, sah sie als wesentlichen Schritt zum platonischen Imperium. Über Gesinnungsgenossen wie Robert Marjolin erhielten sie unmittelbar Einfluss auf die Zentralbürokratie. Sie bestimmten die Rhetorik, welche die Politiker nicht, sie selbst aber ganz und gar ernst nahmen.

(3) Sie entdeckten schnell die Währungsunion als Hauptvehikel ihrer Absichten. Einige Politiker sahen die Möglichkeiten einer Fundamentalpolitik ohne Kontrolle und sprangen auf und zogen die anderen mit. Die ersten Versuche in den 1970ern und 1980ern waren allerdings ein jämmerlicher Misserfolg.

(4) Mit dem politischen Paradigmenwechsel vom Keynesianismus zum Monetarismus wurde die Währungsunion Hauptziel der EG-Politik. Dieser wirtschafts- und sozialpolitische Paradigmenwechsel wurde durch die neue weltpolitische Situation ermöglicht. Der Zusammenbruch des „Realsozialismus“ bot die Gelegenheit, ein „Ende der Geschichte“ nach konservativ-bürgerlichem Geschmack anzustreben. Das Zerbröseln der Diktaturen im Olivengürtel war eine weitere Gelegenheit. Nun hatte man die Möglichkeit, diese neue Politik der akzentuierten Ungleichheit und des übernational-bürokratischen Staats zu verwirklichen. Die Beuteareale waren einzusammeln.

(5) Insbesondere die Sozialdemokraten (Mitterrand / Delors, Brand / Schmidt; im Rahmen ihrer Möglichkeiten Soares, Gonzales, Vranitzky und Persson) wurden zu Janitscharen neoliberalen Imperiums-Bildung.

(6) Was man in Südeuropa erfolgreich und noch mit einer gewissen Schonung durchexerziert hatte, wurde in den 1990ern mit aller denkbaren Brutalität in Osteuropa wiederholt: Die ganze Region wurde nun auf eine ganz neue Weise zur „Zweiten Welt“.

(7) Gleichzeitig ging es um den Aufbau des politischen Apparats, des nachnationalen bürokratischen Staats. Er sollte einen Verwaltungsföderalismus darstellen, in dem aber im wichtigsten Bereich, im wirtschaftspolitischen, das bürokratische Zentrum die Politik vorgab. Dazu war die Währungsunion unerlässlich. Dass sie eine Wachstums- und Wohlfahrtsbremse sein würde, war zumindestens Einigen der Protagonisten voll bewusst. Das aber nahm man in Kauf, zumal die Frage ja schließlich ist: Wohlstand für wen?

(8) Die Einheitswährung brachte zuerst und eher unerwartet einen Schub für die Peripherie – es war eine Blase, wie wir mittlerweile wissen. Die Finanzkrise ließ sie platzen. Mittlerweile ist der Euro Kern und Symbol des Ausbaus, noch mehr der Verteidigung des Imperiums EU. Gerade weil der Euro keine optimale Währungszone konstituiert, muss er erhalten werden. Daneben geht es natürlich um das von den Gläubiger-Banken eingeforderte Kleingeld.

(9) Die politische Klasse in Europa (Christlichsoziale, Sozialdemokraten, Grüne, Liberale), und zwar sowohl die Brüsseler Bürokratie als auch die nationalen Regierungen nützen die Gelegenheit in einer reaganistischen Strategie der Überrumpelung (so wie die Reagan-Regierung 1980) die Entdemokratisierung des Kontinents einen mächtigen Schritt weiter zu treiben. Das „europäische Semester“, die „Wirtschaftsregierung“ und der ESM (der so genannte „Euro-Rettungsschirm“) sollen gerade jene Politik unumkehrbar machen, welche zur derzeitigen Situation geführt hat.

(10) Diese Situation ergibt Chancen für die Linke, die sie seit Jahrzehnte nicht hatte. Allerdings wird dies keine klassische linke Politik sein, sondern ein unorthodoxer Kampf.

Ökonomie wurde spätestens nach Ricardo stets als eine quasi-technische Disziplin betrachtet. Insbesondere als die Ingenieure (Jevons, Pareto, Walras) die Wirtschaftstheorie übernahmen, wurde Wirtschaft zur Mechanik. Die Metapher, die für Struktur stehen sollte, wurde zum wörtlich verstandenen Begriff. Der Charakter als Sozialwissenschaft eines speziellen Systems ging verloren. Die „Österreicher“ (Menger, Wieser, Philippovich, Böhm-Bawerk) lieferten die anthropologische Ideologie dazu: Abläufe und Funktionen entstehen als Resultante mikro-ökonomischen Verhaltens von Einzelnen und Unternehmen. Die „menschliche Natur“ mit ihren gegebenen Neigungen und Gesetzen bringt ein bestimmtes Handeln aus Eigennutz hervor („rational choice“). Ökonomie wurde zur „Naturwissenschaft“ mit ewig gleichbleibendem Erkenntnisobjekt. Die ehemalige Bezeichnung für die Disziplin, Politische Ökonomie, stammte aus der Tradition von William Petty her und wurde mehr und mehr zum „misnomer“, zu einer ganz irreführenden Bezeichnung.

Dies trifft auch auf Marx zu. Der 1. Band des „Kapitals“ ist die logisch fehlerlose Darlegung eines allgemeinen Gleichgewichtssystems. Der 2. Band mit dem Kreislauf-Schema und der 3. Band mit der Transformationsproblematik bringen (technisch nicht mehr ganz fehlerlos) essenzielle System-Untersuchungen. Aber wo bleibt die politische Ökonomie? Den Staat und politische Prozesse gibt es nur in den allerdings ausführlichen hochinteressanten historischen Passagen über die ursprüngliche Akkumulation. In der systematisch-analytischen Darstellung kommt er nicht vor.

Sicher: Marx konnte aus äußeren Gründen (Krankheit, etc.) das Werk nicht abschließen und sein ursprüngliches Konzept durcharbeiten (vgl. Brief an Lassalle vom 22. Feber 1858, MEW 29, 549 – 552 [551]): Dort hatte er das „4. Buch. Vom Staat“ angekündigt. Aber es gab offenbar auch inhaltliche Schwierigkeiten, wie aus mehreren Briefen sowohl von Marx als auch von Engels Ende der 1870er hervorgeht – der Staat passte nicht in die ricardianische Systematik.

Nirgendwo ist die Vernachlässigung der Politik fataler als beim Geld. Geld existiert nur als politische Institution, ist nur Geld, wenn es staatlich grundiert ist, auch wenn es ständig dieser staatlichen Regulierung zu entgehen versucht. Diese Bewegung hat die gesamte Geldgeschichte geprägt. Warengeld (Gold z. B.) ist aus heutiger Auffassung erst ein Schritt zum Geld. Nur als (staatlich) garantierter Anspruch auf Güter und Dienste und daher weitgehend gesicherte Erwartung wird Geld zum Regelsystem der Wirtschaft. Wir müssen also zuerst seine politische Bedingtheit untersuchen, bevor wir eine Chance haben, seinen Einsatz und seine Funktion zu verstehen. Auch Basel I, II, III sind staatliche Versuche, nun im Rahmen des globalen Systems, die Definitionsmacht über das Geld wieder zurück zu gewinnen, nachdem neue immer häufiger fiktive „Produkte“ von Banken die Grenze von Geld immer wieder verwischen. Denn der Versuch der Banken, das Geld durch geldnahe Versprechungen zu ersetzen, ist nur ein Versuch, die Finanzmacht der politischen Macht entweder zu entziehen oder gegenüber zu setzen. Von der Tulpenkrise über Laws Spekulationen bis zu 2008 sehen wir Erfolg und Scheitern solcher Versuche. Die Bürokratie steht im Kampf um die Macht mit dem Finanzkapital, dem sie doch als politischer „Gesamtkapitalist“ dienen soll und will.

Es ist der komplexe Charakter von Geld, welches die gegenwärtigen Finanzprobleme erzeugt. Geld ist „makro-ökonomisch“ Regelungs- und Stellgröße der Wirtschaft; aber „mikro-ökonomisch“ ist es Tausch- und Wertaufbewahrungsmittel und vor allem Kapital, d. h. „Ertragsobjekt“, Mittel zur primären Umverteilung im Anschluss an die Produktion. Während die Europroblematik eine Frage makro-ökonomischer Regelung eines inhomogenen Wirtschaftsgebiets („optimaler Währungsraum“) ist, wurde die Eurokrise durch Reperkussionen „mikro-ökonomischen“ Charakters durch Spekulanten und das Verhalten der Banken auf der Suche nach Gewinn in der Finanzsphäre (und nicht der Gütersphäre) ausgelöst. Aber Banken sind nicht nur gewinnorientierte Unternehmen; sie sind auch Regelstellen des Systems. Dies wurde dann in der Phrase destilliert: „Too big to fail“. Der Euro versucht, zwei Wünsche gleichzeitig zu lösen: den Wunsch des Finanzkapitals nach Deregulierung; und den Wunsch der übernationalen Bürokratie, diesen deregulatorischen Prozess, den sie fördert, trotzdem unter Kontrolle zu halten.

Sich mit dem Euro und der Währungsunion auseinandersetzen heißt, die EU zu analysieren. Der Euro ist ein politisches Projekt der Imperiums-Bildung, das geradezu genial eine komplexe Strategie in einen Prozess zusammenfasste. Oft genug haben dies die Protagonisten selbst gesagt. Ihre schwülstigen Phrasen werden aber offenbar nicht ernst genommen. Doch die Währungsunion kann nur als mondiales politisches Projekt verstanden werden. Alle Debatten um Fragen des Optimalen Währungsgebiets (siehe unten sowie Anhang 1.1!) sind zwar nicht unwesentlich, wohl aber sekundär. Im schlimmsten Fall dienen sie zur bewussten Ablenkung vom politischen Projekt des übernationalen Imperiums.

Die EU kann mit Fug und Recht als eine Kombination bezeichnet werden, in der sich zwei scheinbar konträre nationale Ideologien ausgeglichen und vereinigt haben. Es sind idealtypisch zwei Strategien im (post-) modernen Staatsaufbau und für die Gestaltung der Gegenwart. Das Ergebnis ist der Raster eines Imperiums.

Imperium ist ein Begriff, der einer Klarstellung bedarf – war er doch als „Empire“ der Titel eines erfolgreichen Buchs (Hardt / Negri 2000). Ich verstehe unter Imperium das Ziel eines sozioökonomischen und politischen Prozesses, der

(1) den Staat als bürokratisches Herrschafts-Gebilde auf großregionaler, übernationaler Ebene aufbaut. Dieser Staat sucht seine Legitimität nicht mehr im Mythos der Volkssouveränität, sondern im Mythos der universalen Rationalität und des Sachzwangs.

(2) Er benennt gegenüber einer mittlerweile staatsskeptischen Bevölkerung als Grundlage für das angebliche Hauptziel der Wohlfahrt eine allgemeine Deregulierung der Kapitalaktivitäten und die Freizügigkeit des (Finanz- und Banken-) Kapitals über die nationalen Grenzen hinweg. Die Freizügigkeit des Kapitals hat als Korrolar die Freizügigkeit der Arbeitskräfte. Wesentliche Begleiterscheinung – und Ziel – ist die Große Schere in den innergesellschaftlichen Einkommen.

Die französische „republikanische“ Tradition nationaldemokratischer Entwicklung baut auf der Idee einer rationalen Bürokratie auf. Sie soll von einer einheitlichen, ja monolithischen Nation legitimiert werden. Theoretisch von unten nach oben, von der Nation zum Staat orientiert, ist sie praktisch ein top down Modell, wie es nicht leicht eines noch gibt. Eine rousseauistisch façonnierte und staatsfetischistische Souveränität soll dazu dienen, die neuen Philosophenkönige, die Pariser Intellektuellen, denn die dortigen Bürokraten sehen sich durchaus als Intellektuelle, zu verbergen. Dies war ein idealer Ausgangspunkt soll nun auch dem europäischen Imperium als Raster dienen.

Die deutsche Ideologie ist in mancher Weise strukturell realitätsnäher. Sie legte sich auf die eigentlichen Nutznießer, das (deutsche) Großkapital mit seinen globalen Ambitionen fest. Die „soziale Marktwirtschaft“ war nicht zuletzt eine Ideologie, welche nach dem Nazi-Terror dem Misstrauen der deutschen Mittelschichten gegenüber dem Staat entgegen kam. Es gab ein Bedürfnis, den erdrückenden prussianischen Staat zurückzubauen. Die Ordo-Liberalen sprangen auf den Zug auf. Wie sehr dieses Bedürfnis auch in der sonstigen Bevölkerung verankert war, ist eine Frage – jedenfalls gewann die CDU damit Wahlen. Man konnte damit also Politik für die Oberschichten machen und sie ziemlich lange als Politik der Gegenmacht gegen den Staat verkaufen.

Die Franzosen, so sagte ein vermutlich deutscher Gesprächspartner (Maes 2004, Anm. 9), hätten den Markt nicht wirklich begriffen. Der EWG-Kommissar der 1960er Jahre und spätere französische Ministerpräsident Barre nimmt den Vorwurf auf und wiederholt ihn (a. a. O., Anm. 10). Leute wie Robert Marjolin etc. wollten vorerst auf den deutschen Marktfundamentalismus nicht einsteigen. Dazu musste erst der Sozialdemokrat Delors zwei Jahrzehnte später antreten.

Es war kennzeichnend, dass sich die Franzosen mehr für EURATOM als für die EWG interessierten. Das spricht für die Art der Wirtschaftsauffassung: Sie wollten politisch organisierte Spitzentechnologie. (Nur nebenbei: Es sagt auch was über Atomtechnologie und -wirtschaft, aber das ist hier nicht das Thema und ist überdies recht dialektisch.)

Die EWG war in ihrer konkreten Ausformung als vollendete Zollunion konzipiert. Zwar wurde die Währungsunion von Anfang an debattiert und von einigen wenigen auch propagiert. Robert Triffin war hochgeschätzter und -bezahlter Berater der Kommission und vor allem Marjolins. Er meinte, die Währung spiele wirtschaftlich ohnehin keine so große Rolle, der politische Aspekt sei viel wichtiger – erstaunlich für einen Ökonomen. Man hat deswegen sein Buch von 1957 (Europe and the Money Muddle: From Bilateralism to Near-Convertibility, 1947-1956) „an extended policy paper“ genannt (in einer Besprechung AER 1958). Denn schon ging es ihm um die Frage der Souveränität.

Aber eine gemeinsame Währung war vorerst kein Ziel der Mitgliedsstaaten. Die EWG selbst damals und erst recht die Euro-Zone heute bilden keinen optimalen Währungsraum. Soviel hat sich mittlerweile herum gesprochen, vor allem bei liberal-konservativen Ökonomen. Heute, nach der „Eurokrise“, ist das in jeder beliebigen Zeitung zu lesen. Der Begriff des „optimalen Währungsraums“ ist allerdings selbst in Frage zu stellen: Er ist nicht zufällig mit der politischen Tendenz hin zur Einheitswährung entstanden (Mundell 1961, 1973). Es geht ein wenig dabei unter, dass dies gegenwärtig hauptsächlich ein Argument des Neoliberalismus und des Konservatismus gegen die Politik ist – und im Wesentlichen immer war. Das sollte uns außerordentlich hellhörig machen! Die OCA-These hat also zwei Gesichter: Das eine drückt den Marktfundamentalismus der ökonomischen Dogmatiker aus: Man soll nicht in den Markt eingreifen, indem man politisch bestimmte Wechselkurse bzw. eine Einheitswährung durchsetzt. Das zweite Gesicht allerdings benennt die Einheitswährung in einem höchst inhomogenen Wirtschaftsgebiet als Realitätsverweigerung oder vielmehr: als brutale Umverteilungspolitik, die durchaus gewollt ist, sich aber als Unwissen um die Wirkung einer solchen Politik verkleidet.

Schließlich ist der Euro zwar eine regionale Währung. Aber sie war gerade von den Zentralbanken und den von ihnen beeinflussten Formulierungen (die Leute der Zentralbanken saßen natürlich in allen den Kommissionen, die sich mit dem Thema beschäftigten) stets als internationale, als globale Strategie gesehen.

Im Art. 110 des EWG-Vertrags liest man: „Durch die Schaffung einer Zollunion beabsichtigen die Mitgliedsstaaten, im gemeinsamen Interesse zur harmonischen Entwicklung des Welthandels, der schrittweisen Beseitigung im internationalen Handelsverkehr … beizutragen.“ Erst im zweiten Satz nach dieser Zielbestimmung werden die „günstigen Auswirkungen … auf die Steigerung der Wettbewerbsfähigkeit“ der Mitgliedsstaaten angeführt. Das abstrakte ideologische Ziel ist also global. Es soll mit der EWG als einer regionalisierten Organisation der Politik erreicht werden.

Sicherlich sind diese Konservativen zum erheblichen Teil ihren Traumbüchern verfallene Ideologen in dem Sinn, dass sie ihre eigenen hochabstrakten Modelle ernst nehmen. Aber es gibt die zweite Strömung, die auch Ideologen sind, aber in dem Sinn, dass sie nüchtern die Interessen einer bestimmten Schicht vertreten. Diese Gruppe ist derzeit gespalten. Ein Teil möchte am liebsten den einheitlichen Währungsraum nicht sosehr aufgeben, als vielmehr verkleinern. Die anderen halten aber politisch Kurs und lassen sich durch Kleinigkeiten wie die Griechenland- und Portugal-Krise (Irland ist etwas Anderes) nicht beirren.

Was wir tun müssen, um ein wenig Durchblick zu erhalten, ist zuerst einmal, das Funktionieren dieses Raums auf eine ziemlich grundlegende Weise zu verstehen versuchen.

Die Währungsunion war von Anfang an als Ziel der EWG-Kommission präsent. Die Art. 105 – 109 EWGV legen jedoch nur eine Koordinierung der Währungspolitik fest; dies war eigentlich selbstverständlich. Während allerdings die gewählten Politiker, die Oberflächenpolitik, eine Währungseinheit im Wesentlichen als Dekor für Sonntagsreden benutzten, versuchte die wichtigere zweite Kategorie der Politiker, die (Brüsseler) Bürokraten, von Anfang weg konkrete Schritte darauf hin zu tun. Im Aktionsprogramm für die zweite Stufe der Europäischen Wirtschaftsgemeinschaft (EWG) (1962 – 1965) vom 24./29. Oktober 1962 schlug Walter Hallstein, von Robert Marjolin (damals Vizepräsident der Kommission) getrieben, bereits eine Währungsunion als kürzerfristiges Ziel vor. Er stieß auf entschiedenen Widerstand nicht nur De Gaulles, sondern auch Ludwig Erhardts. Hallstein war Politiker genug, die Idee vorerst fallen zu lassen. Erhardt traute offenbar den anderen, vor allem den Franzosen, nicht: Er wollte den deutschen Weg mit der so genannten „Unabhängigkeit“ der Bundesbank oder keinen, auf keinem Fall aber irgendeine Planung.

Die „Unabhängigkeit“ von Zentralbanken nach deutschem Muster ist eine Unabhängigkeit einer machtvollen Finanzbürokratie von parlamentarisch-demokratischen Entscheidungs- bzw. Kontrollstrukturen. Der wichtigste Politikbereich ist damit von vorneherein jeder Einflussnahme seitens der Bevölkerung durch Wahlen entzogen – mit der einzigen Ausnahme der Personalentscheidung über den Bundesbank-Präsidenten bzw. in Österreich des Nationalbankpräsidenten. Eine solche „Unabhängigkeit“ ist in einem demokratischen Gemeinwesen eigentlich ein Skandal. Es sagt Einiges über die Qualität der Demokratie in Österreich und der BRD.

Bürokratie bedeutet nicht Übermaß an Beamten. Darum ist auch jeder Verweis auf die „vielen Brüsseler Beamte“ (z. B. bei Haller 2008) kontraproduktiv. Es ist kein Zufall, dass die seinerzeitige Sowjetunion in dieser Hinsicht eher „unterverwaltet“ war und doch zu Recht als Bürokratischer Kollektivismus gekennzeichnet wurde (Carlo 1972 – „Nomenklatura“ nannte es dann Voslensky 1980). Bürokratie heißt eine bestimmte „rationale“ (formale) Funktionsweise ohne Legitimierung durch Rückbindung an parlamentarische oder sonstige externe Kontrollprozesse. In diesem Sinn ist z. B. auch das Europäische Parlament im Wesentlichen Teil der Bürokratie und nicht der irgendwie verantwortlichen Politik. Denn diese Abgeordneten sind in keiner Weise am Elektorat orientiert. Die einzige Funktion ihrer Wahl ist, nationalen Stimmungen und Emotionen praktisch risikolos Ausdruck zu geben. – Eine Kontrolle, und nicht die geringste stellt auch die häufige Befassung von (nationalen) Politikern mit Einzelanliegen dar.

Nach diesem ersten offenbaren Misserfolg der Kommission war der nächste konkrete Anlauf höchst bescheiden und sehr wenig konkret. Das Barre-Memorandum (Memorandum über die Koordinierung der Wirtschaftspolitik und die Zusammenarbeit in Währungsfragen innerhalb der Gemeinschaft vom 12. Feber 1969) ist hauptsächlich seines Stils und seiner Argumentation wegen von Bedeutung. Das Memorandum versucht Druck zu machen. Wir müssen unmittelbar handeln, „vertiefen“, d. h. die Bürokratie stärken und zentrale Vorgaben machen. Ansonsten fällt „die Gemeinschaft“ auseinander. Dies wird zum Mantra bis in die Gegenwart, stets wiederholt, von quasi-religiöser Gewissheit und daher auch nicht begründet. Die einig konkrete Maßnahme, die wirklich vorgeschlagen wird, ist ein „Mechanismus“: Kurzfristiger Zahlungsbilanzbeistand soll von jedem Land „auf bloße Anforderung“ in Anspruch genommen werden können, allerdings nur 3 Monate. Es gilt – so das Memorandum diplomatisch verhüllt – , die Wiederholung solcher Maßnahmen zu verhindern, wie sie sich 1968 / 69 gerade abzeichneten: Die französische Regierung hat mit Erfolg die Arbeiter-Teilnahme am Mai 1968 mit Lohnerhöhungen unterlaufen. Nun sah sie sich vor außenwirtschaftlichen Problemen: Sie wird in Kürze (1969) den Franc abwerten. – Das Barre-Memorandum scheint also ein reiner Misserfolg zu werden. Aber das ist zumindest teilweise eine Täuschung.

Die Bürokraten warteten einen günstigeren Augenblick ab. Er kam, als mit der Pfundabwertung 1967 und in der Folge mit den Problemen des US-Dollars der Goldstandard in der Form der fixen Wechselkurse des Bretton Woods-Systems in die Krise kam. Dazu gesellte sich noch die unverschämte Art, wie die USA ihre Stellung einsetzten, um die Rüstung (Vietnam!) zu finanzieren. Der luxemburgische Minister-Präsident Pierre Werner wurde von der Konferenz der Staatschefs bzw. vom Rat beauftragt (1969/1970), den Plan einer Währungsunion zu entwerfen (Werner-Bericht 1970), mit dem Ziel of „a complete economic and monetary union“. In der Folge darf man nie vergessen, dass hier die EWG-6 spricht, also die Kernzone, keineswegs die heutige Eurozone! Vgl. Anhang 1.1.!

Der Werner-Bericht ist wert, etwas detaillierter besprochen zu werden. Er ist vor allem der Plan für ein zentralisiertes Wirtschafts-Direktorat, besser: ein Wirtschaftspolitisches Direktorat. Im Gegensatz zur Oberflächenpolitik ist die Bürokratie langfristig orientiert. Sie greift bei ihrem Vorgehen auch immer wieder auf ältere Entwürfe zurück. Gerade in der EU ist dies ausgeprägt. Weiters ist der eine zentrale Teil des Werner-Plans verwirklicht, die Währungsunion. Der andere, das Wirtschaftspolitische Direktorat, ist aber als Institution unvollständig. Daher griff die Kommission vor wenigen Monat darauf zurück, als sie den Plan vorbrachte, die Erstellung der nationalen Budgets zu kontrollieren (siehe Anhang 3). Die Bürokratie versucht also, jenen Kernablauf demokratischer Prozesse zu kontrollieren, an dem sich der Parlamentarismus als Politik (policy) überhaupt entwickelt hat (die andere Schiene war die Bestellung der Regierung).

Das Verständnis hängt nicht zuletzt am Stil. Der heutige „EU/EG-Stil“ ist voll entwickelt. Die Sprache ist der Diplomatie entlehnt, ist aber für bürokratische Vorgänge und Verantwortlichkeiten gegenüber Aufträgen jeweils höherer Instanzen adaptiert. Im Vergleich zu später wird noch verhältnismäßig offen gesprochen, doch muss man sich die Code-Worte klar machen. In der einleitenden Diagnose kommt als negatives Code-Wort vor allem dis-equilibrium (also: „wirtschaftliche Ungleichgewichte“) vor. Es ist ein diffuser Begriff, unter dem mehrere Aussagen verknüpft sind: (1) Die EWG funktioniert für die Nutznießer (also z. B. das deutsche Großkapital) noch nicht völlig zufrieden stellend. Die Zollunion allerdings, also das Hauptanliegen der BRD funktioniert. – (2) Aber auch Frankreich und Italien haben Grund zur Beschwerde, weil sie irgendwie ins Hintertreffen geraten. Die Transferunion (in der Form der Gemeinsamen Agrarpolitik, heute stärker der Regionalpolitik) als Anliegen der Franzosen und Italiener ist kein echter Ersatz für mangelnden industriellen und Finanz-Erfolg.

Dem „Ungleichgewicht“ setzt man Gleichgewicht und vor allem Harmonisierung entgegen; letzteres ist allerdings bereits ein technischer Begriff, der so etwas wie einen Verwaltungsföderalismus auf EWG bedeutet – Brüssel gibt vor, aber noch administrieren die Mitgliedsländer. Der Stil ist sonst einfach zu interpretieren: Es geht um die Kontrolle der Wirtschaftspolitik – da wird nicht viel herumgeredet. Die Zollunion hat – sozusagen in einer „Kuznets-Kurve“ – zu einem gewissen Kontrollverlust geführt. Außerdem entziehen sich die Nationalstaaten den „Empfehlungen … in ganz allgemeiner Form“ oft genug durch „Austrittsklauseln“. Es gilt also, eine massive und irreversible – das Wort kommt ziemlich oft – Zentralisierung durchzusetzen. Ein Mittel dazu ist eine zentrale Budget-Politik mit einer „vollständigen Unterdrückung von fiskalischen Grenzen“ (Festlegung von indirekten und direkten Steuern in engen Grenzen sowie Kontrolle der Haushaltsbeschlussfassung) durch den Rat – was gegenwärtig wieder auf dem Programm steht, jetzt aber durch die Kommission, durch eine völlig unverantwortliche Institution.

Das andere Mittel aber ist die Währungsunion. Immer wieder genanntes Vorbild ist das Federal Reserve System. Auf die praktischen Beschlüsse kommen wir noch zurück. Wesentlich ist: Die EWG war zu diesem Zeitpunkt ein bürokratisches Projekt, natürlich im Dienst des Groß- und Finanzkapitals. Das deutsche Kapital erwies sich als stärker als das französische, nicht zuletzt, weil in Frankreich die Gewerkschaften viel weniger unter Kontrolle waren. Also wollte die Bürokratie auf eine dialektische Weise eingreifen, dialektisch, weil ja die „Befreiung“ – auch dieses Wort kommt öfter vor – der Kapitalbewegungen das eigentliche Ziel war, ohne regionale oder strukturelle „Verzerrungen“ (distortions). Verzerrung ist alles, was die Machtverhältnisse zwischen den nationalen Gesamtkapitalien politisch beeinflussen will. Aus dem bürokratischen Projekt wurde zwei Jahrzehnte später ein neoliberales.

Da aber ein Superstaat geschaffen werden soll, braucht man auch das Dekorum eines solchen (National-) Staats. Das ist hauptsächlich der Parlamentarismus. So wird denn auch die Notwendigkeit einer Direktwahl des und größerer Kompetenzen für das Europäische Parlament angesprochen. Auf dem ersten Blick ist man etwas verwundert, da sich die Kommission damit nur Scherereien einhandelt. Doch das ist ein Irrtum. Denn das EP ist Teil der Bürokratie. Es ist in diesem Sinn ein Scheinparlament, weil es, theoretisch gesprochen, keinen Demos vertritt (außer einen Verbund von Oberen Mittelschichten und Intellektuellen – ähnlich wie Parlamente des 19. Jahrhunderts „Besitz und Bildung“ vertraten). Die einzige Legitimität besteht paradoxer Weise darin, wo die politischen Ideologen ein Manko sehen: Die Wahl des EP ist eine Gelegenheit, nationale Stimmungen auszudrücken („Denkzettel-Wahlen“). Das ist auch der einzige Punkt, wo die Bevölkerung dieses Parlament ernst nimmt. – Ähnliches gilt auch für die Einbindung der Sozialpartner, welche flüchtig als notwendig erwähnt wird. Erreicht sollte dies Alles bis zum Ende der 1970er werden.

Dazu kam der Blick auf die Außenbeziehungen. Der einzige äußere und ständig genannte Bezug war der US-Dollar. Die EWG und vermutlich auch heute die EU verstehen sich als Teil eines mondialen Regionalisierungsprozesses. Für die Ideologen (Alexandre Kojève z. B.) soll dies schließlich in ein einziges und einheitliches Imperium münden. Hier erinnert die Terminologie stark an jene von RGW-Dokumenten mit ihrer „internationalen sozialistischen Arbeitsteilung“ – nur fehlt natürlich das Wort „sozialistisch“. Aber die Imperiums-Bildung war klar ein Ziel. Es war eine Mischung aus weltpolitischen mit wirtschaftspolitischen Motiven, die hinter dem ersten konkreten Aktionsplan (3 Stufen zur Währungsunion) stand.

Die faktische Entwicklung verlief freilich etwas anders.

Im Gegensatz zum Werner-Bericht und seinem nüchternen, technokratischen Stil ist der Tindemans-Bericht von hohlem politischen Pathos getragen. Er beginnt mit einer Katastrophen-Rhetorik und hält diese auch durch: „Verwundbarkeit“, mehrfach: „Ohnmacht“, „besorgte Erwartung“, usf. Man hat den Eindruck, er versucht eine Krise herbeizureden, um damit Ausnahme-Maßnahmen zu rechtfertigen. Diese Maßnahmen erweisen sich im Nachhinein zwar als tatsächlich weitreichend, aber im ganzen Kontext der seitherigen Entwicklung. Im Vergleich zur bedrohlichen Rhetorik wirken sie ausgesprochen bescheiden. Das ist kennzeichnend für den Unterschied zwischen den Währungsfragen und der hier allgemein abgehandelten Politik, erklärt sich aber vermutlich aus dem Kontext und den handelnden Personen: Hier wird das Pathos des Staats angestrebt. Die „Europäische Union“ soll im Gegensatz zur EG ein supranationaler Staat werden.

Die Hand der Technokraten zeigt sich im Werner-Bericht nicht zuletzt am umfangreichen technischen Teil der Arbeitsgruppe aus Zentralbank-Leuten. Im Tindemans-Bericht kehren die Oberflächen-Politiker zurück. Die Währungsunion ist für diese Sprecher vor allem das Mittel, das eigentliche Ziel, das Imperium und seine Bürokratie, irreversibel zu machen. Das wird auch ohne weiteres konzediert. In diesem Zusammenhang fällt das Wort vom notwendigen „großen Schritt“, der später, in den 1990er Jahren so entscheidend werden wird. Der Sinn dieses großen Schritts wird aber eher vernebelt, teils vermutlich, weil es den Bevölkerungen („unseren Völkern“) nicht zumutbar war; teils auch, weil der Politiker seinem eigenen Fetisch aufsitzt: der „politischen Union“ als Selbstzweck; der „europäischen Identität“ (die in späteren Texten der Kommission nur mehr im militärischen Zusammenhang auftritt!); dem Wunsch, „nach außen vereint aufzutreten“.

Unter den „konkreten Sofortmaßnahmen“ des Abschnitts C werden nochmals die wesentlichen Ziele aufgezählt:

(1) Erste Priorität ist das Auftreten als einheitliche imperialistische Macht vis-à-vis der Dritten Welt („neue Weltwirtschaftsordnung“).

(2) Dazu bedarf es der Klärung der innerimperialistischen Konkurrenz zu den USA, „zugleich unser Verbündeter … und … gelegentlich unser Rivale“, die „Führungsmacht“.

(3) Denn noch existiert das sowjetische Lager, und die Alternative des „Realsozialismus“ wird noch völlig ernst genommen. Aber in der KSZE hat man sich ihm gegenüber als Einheit konstituiert.

(4) In Zeiten der Ölkrise hat aber der arabische Nahe Osten (noch hat die USA den Iran in der Hand) plötzlich viel Geld und damit viel Macht. Man muss ihm also geeint gegenüber treten.

„Imperialism is over“ (Hardt / Negri 2000). Man braucht nur diese Berichte lesen, um zu begreifen, wie geradezu lächerlich diese Aussage ist. Das Imperium, das hier entworfen wird, ist eine (super-) imperialistische Einheit. Imperiumsbildung ist ein globaler Prozess, der sich auf regionaler Ebene abspielt. Die Währungsunion war das wichtigste Instrument dabei.

Was in der Entwicklung der E(W)G / EU stets auffällt, ist die Langfristigkeit der Bemühungen. Spätere Ansätze greifen immer wieder auf frühere Berichte, Entwürfe und Pläne zurück. Das gilt nicht zuletzt und besonders auch für die Formulierungen: Die Kontinuität wird dabei sogar überbetont und ein Anschein erweckt, als ob sie in allen Einzelheiten gegeben wäre. Das scheint mir ein lehrbuchartiges Beispiel für das Paradigma bürokratischer Herrschaft. Es erinnert an die Langfristigkeit des chinesischen Mandarinats und seiner Ziele, die sprichwörtlich geworden ist. Die Tagespolitiker dagegen haben andere Funktionen: Sie müssen dieser langfristigen bürokratischen Planung die Legitimität verschaffen, einerseits durch den Wahlprozess; andererseits aber auch dadurch, dass sie für die Befriedigung der aus der Gesellschaft auftauchenden Bedürfnisse und Anforderungen sorgen. In mancher Weise definiert sich der Politiker als der Sozialarbeiter des Systems. Dazu ist die Bürokratie wieder nicht in der Lage, weil sie sich an formale, also unpersönliche und quasi unveränderliche Regeln zu halten hat.

In der Folge waren es zuerst Willy Brandt und dann vor allem Helmut Schmidt, welche auf ein Weitergehen drängten. Das EWS (Europäische Währungssystem) entstand 1978. Dieser erste Versuch, der nicht mit einer formalen Einheitswährung verbunden war, erwies sich rundum als Fehlschlag (etwa schwächer vgl. Kleinheyer / Simmert 1984: „a disappointment“). Es kam im nächsten Jahrzehnt zu 12 so genannten „Anpassungsrunden“, einigen Dutzenden Auf- und Abwertungen, und die Teilnehmer am EWS traten nahezu nach Belieben ein und aus. Anfang der 1990er gab es nahezu einen Zusammenbruch. Nach dieser Erfahrung war es – so könnte man sagen – entweder bodenlose Leichtfertigkeit, oder aber zynische Brutalität, eine volle Währungsunion zu planen. Doch es hatte seinen Grund. Das „Friedensprojekt EU“, der einzig bisher gelungene Ansatz zu einem Supra-Imperialismus, sollte um jeden Preis erreicht werden – ziemlich bekannt aus der heutigen Debatte z. B. zu Griechenland! Wirtschaftliche Systeme können nur durch politische Absicherung funktionieren, aber wie der Supra- und Super-Staat erreicht wird, ist eine andere Frage – man kann auch auf der Währungsseite anfangen. Die Antwort auf diese Fehlschläge war also nicht etwa Reflexion und Umorientierung. „The EMS-crisis convinced many continental European economists that a choice had to be made. … Many decided that the latter [that is: a full political union] would be the least bad choice” (de Grauwe 2006, 715) – nicht Korrektur, sondern mehr vom Selben.

Mittlerweile gab es eine entscheidende Wende im wirtschaftspolitischen Klima. Nach der kleinen Weltwirtschaftskrise der 1970er setzte sich in den USA Ronald Reagan und im UK M. Thatcher durch; und in Frankreich zogen Mitterand und Delors Mitte der 1980er nach. Der Regierungswechsel in der BRD von Schmidt zu Kohl spielte keine Rolle: Beide vertraten dieselbe Politik. Das erst ideologisch und sodann auch faktisch einen fundamentalen Wandel zur Folge: Man wandte sich vom so genannten „Keynesianismus“ ab und dem „Monetarismus“ zu. Beide Ausdrücke stehen in Anführungszeichen, weil beide irreführend sind. Der sogenannte Keynesianismus der 1960er und 1970er war eine Mischung aus mehreren politischen Tendenzen. Inhaltlich war der Blick auf ein hohes Beschäftigungsniveau wichtig, denn man fürchtete Arbeitslosigkeit. Aber die Vorgangsweise war eine Politik der leichten Hand – weil man die Erfahrung stets wachsender Staatseinnahmen gemacht hatte. Auch politische Entscheidungsunfähigkeit insbesondere der Sozialdemokraten spielte eine Rolle: Sie wollten eine gewisse politische Verschiebung erreichen, wagten aber nicht, die alten politischen Präferenzen wirklich über Bord zu werfen. In diesem Sinn ist ein staatliches Defizit sehr häufig ein Versuch, das eine zu tun, und das andere nicht zu lassen, „den Fünfer und das Weggli“ zu wollen. Monetarismus aber ist faktisch ein Marktfundamentalismus, der bewusst staatliche Interventionen vermeidet, um den Stärkeren nicht in die Quere zu kommen und ihnen die Möglichkeit zu bieten, sich ungehindert durch zu setzen (vgl. auch Anhang 1.3).

Es war diese Wende vom Keynesianismus zum Monetarismus, massiv erleichtert durch den Zusammenbruch des „Realsozialismus“, der die Währungsunion erst möglich machte. Denn bisher hatte man nicht gewagt, Arbeitslosigkeit und „U-turn“, also zunehmen stärkere Verteilung nach oben, einfach hinzunehmen. Jetzt stellte dies fürs erste kein politisches Problem mehr dar. Man musste also auch nicht mehr gegensteuern; dazu sind flexible Kurse eines der Hauptmittel, wenn kein einheitlich kompetitives Gebiet vorhanden ist. Die Geburt des neuen Imperiums in Brüssel stellte die Krönung dar, und die wollte man mit der Währungsunion irreversibel machen.

Wir haben in Österreich das anschaulichste Beispiel für den Politikwechsel in der „Einkommensspreizung“. Heinrich Treichl (sen.) war viele Jahre Generaldirektor der wichtigsten österreichische Bank, der CA, bis er von Hannes Androsch abgelöst wurde, da dieser wegen Korruptionsnähe in der Regierung nicht mehr haltbar war. „Der CA-Vorstand war zu meiner Zeit im internationalen Vergleich ganz schlecht bezahlt; fünf, sechs Millionen Schilling in der besten Zeit. Meine Söhne lachen doch über mich“ meinte Heinrich Treichl in einem Interview vor ein paar Jahren (Standard, 4. August 2006). Auf Herrn Treichl dürften also etwa 2 Mill. öS entfallen sein. Rechnet man dies um und wertet mit dem Index auf, dann wären dies heute etwa 300.000 Euro. Sein Sohn Andreas verdiente, wenn man seinen eigenen Aussagen traut, als Generaldirektor der heute wichtigsten Bank in Österreich, die in der Krise Staatsgeld in Anspruch nahm, etwa 8 Mill. Euro (gegenwärtig sind andere Zahlen im Umlauf), also das fast 30fache.

Nach dem Wahlsieg Mitterands etablierte die neue Regierung vorerst eine Politik des höheren Konsums ohne weitere Absicherung. Der Effekt war, dass ein erheblicher Teil der Zusatzeinkommen in den Import ging. Die Leistungsbilanz kippte, und die Regierung zog die Notbremse von Devisenkontrollen. Danach aber kam eine deutliche Wende der französischen Politik, angeordnet von Mitterands, aber verbunden mit den Namen von zuerst Mauroy und dann Delors. Mitterand war EG-fixiert. Delors aber hatte von Grund auf eine neoliberale Einstellung im Rahmen französischer Bürokratie-Kultur. Er wechselte bald in die EG-Kommission.

Der vom Europäischen Rat in Auftrag gegebene Bericht über die künftige Wirtschafts- und Währungsunion macht von vorneherein und in aller Offenheit klar: Die Währungsunion ist das Mittel, die Beteiligten zu einer klaren und eindeutigen Wirtschaftspolitik zu zwingen. Die äußeren Zwänge sind unerlässlich – der Begriff „constraints“ kommt denn auch ständig vor. Es soll eine Politik nach deutschem Muster geführt werden, die einzige Währung, die einmal genannt wird, ist die „Deutschmark“. Das machte für die „Starken“ – die BRD – Sinn und war ganz im Interesse ihrer dominanten Kräfte, ob Helmut Schmidt oder Helmut Kohl. Auf sie schauten Leute wie Delors und Mitterand neidvoll hin, und mit dem Eifer von Konvertiten machten sie sich ans Werk. Warum gab es dann später doch das Zögern der neuen deutschen Regierung? Sie hatte begriffen, dass die Wünsche von Bürokraten wie Delors und die Abläufe nationaler Politik zwei Paar Schuhe sind.

Es hat wenig Sinn, den Bericht im Einzelnen durchzusprechen, weil die inhaltlichen Elemente alle schon vorher vorhanden waren. Geändert hat sich wiederum der Stil: Er ist viel offener als der Werner-Bericht und vermeidet das Bramarbasieren des Tindemans-Berichts. Nicht dass er deswegen weniger Sprach-Fetischismus enthält. In manchen Absätzen wechseln sich Satz für Satz die Worte „Ungleichgewicht“ (imbalances) und „Disequilibrium“ wie in einem Rosenkranz (vgl. z.B. Para 27!). „Ausgewogenheit“ (balances) bedeutet nichts anderes als der Anspruch der bürokratischen Spitze im Rahmen des Imperiums zu entscheiden, was für alle die optimale Kombination (von was immer) ist. Alle Regierungen sollen ein gemeinsames Präferenzensystem in ihrer Wirtschaftspolitik haben („den Markt stärken“, „ein hoher Grad an Freiheit für das Marktverhalten und die Privatinitiative“), und die Währungsunion soll dies erzwingen. Und die Worte „unwiderruflich“ und „unumkehrbar“ kommen ständig, auch wenn sie völlig redundant sind. Aber es wird klar, hier spricht der bürokratische Techniker, ob aus der ENA oder nicht (Delors selbst kam nicht von dort). Der braucht sich um Wählerzustimmung nicht zu scheren – auch wenn er versuchs- (oder wahrscheinlich ironischer-) -weise einmal einen Abschnitt über Subsidiarität einfügt. Wie man die Bürokratie aufbaut, ist weniger von Belang, wenn nur das Zentrum die unbefragte Oberleitung hat.

Es gab dabei einige Pannen aus deutscher Sicht. Die Regierung der BRD war skeptisch gewesen. Sie wollte eine Währungsunion nur zulassen, wenn das „role model“ Bundesbank in die neue EZB übernommen würde. Aber ausgerechnet in dieser Zeit kam sie unter Druck, weil sie die Zustimmung Westeuropas zur Einvernahme der DDR brauchte.[1] Die hausbackene deutsche Ideologie gewann Oberhand über monetaristisch-technokratische Interessen. Der konservativen Regierung war dieses Ziel wichtiger als die unumschränkte Macht über die EZB und damit über den Euro. So bestand sie zwar auf den Konvergenz-Kriterien, die mit einer Einheitswährung nicht mehr zu tun haben wie jedes beliebige andere wirtschaftliche Kriterium auch. Aber sie sicherte sich nicht ab. Sie rechnete offenbar damit, dass sie mit ihrem politischen Gewicht ihre Politik schon durchsetzen würde. Das aber war nur teilweise eine Fehlkalkulation. Doch der Witz dabei ist: Die Konservativen wurden zwar abgewählt. Sie haben ihr Ziel im Wesentlichen jedoch erreicht. Die ihnen nachfolgenden Sozialdemokraten und Grünen führten ihre Politik in einer Härte durch, welche die CDU nicht gewagt hatte und sie auch heute nicht wieder wagt: „Since 1999 Germany has followed a tight policy of wage moderation. … not without consequences for the other Eurozone countries … a ‚beggar thy neighbour policy’ forcing other countries in turn to also institute drastic policies of wage moderation“ (De Grauwe 2010). Heute jammert Sarkozy die Deutschen an, sie mögen doch mehr „Binnenkonsum“ zulassen, da sich seines sozialdemokratischen Vorgängers Mitterand’s Politik nun klar gegen Frankreich kehrt…

Aber es passierte noch etwas:

Die Volkswirtschaften oder vielmehr ihre Bürger, die sich aus ihrer Wettbewerbsfähigkeit heraus die Einheitswährung zumindest mittelfristig leisten konnten (der alte D-Mark-Block und Frankreich), zögerten, leisteten Widerstand und bleiben z. T. sogar draußen (Dänemark). Dieser Widerstand kam vor allem aus der konservativen Ecke, da die europäische Linke ja mittlerweile marginalisiert ist. Er erreichte kurzfristig nicht viel, langfristig aber könnten einige Urteile des deutschen Bundesgerichts zum Sprengstoff werden. Die Motive sind teilweise in reiner konservativer Dogmatik zu finden (im Bestehen auf dem „optimalen Wirtschaftsraum“ etc.); teilweise zeigt sich aber, wie schon öfters im letzten Jahrhundert, dass der Konservativismus in seiner Gebundenheit an kleinere nationale Einheiten auch bereit ist, einige Interessen des Finanzkapitals in Frage zu stellen, während Neoliberale sie eindimensional und rückhaltslos unterstützen. Altkonservative Kräfte – auch dies keine neue Erscheinung in der politischen Geschichte – , aber auch offen reaktionäre Positionen konnten dies vielfach nutzen und sind auch gegenwärtig im Aufwind.

„So trafen sich die wichtigsten deutschen Anleger „under the auspices of the German Finance Ministry“ schon ein Jahr zuvor [vor dem „Rettungspaket“ des 7. Mai 2010 – Anm. des Verf.] im Berliner Hotel Adlon, um das Risiko auszuloten. Man war sich rasch einig: Gerade weil Staatsbankrotte drohten, sei die Anlage in gefährdete Staatspapiere hoch rentabel, könne man sich doch auf ein bail out der EU – also ein Einspringen der Staatengemeinschaft – verlassen. Das Panel „German fixed income investors in unchartered territory: a road map“ etwa war einhellig der Meinung, dass sich der Kauf maroder Staatspapiere auf jeden Fall lohne, weil im Ernstfall die EU intervenieren würde. Der vorsichtige Hinweis des Verfassers auf das no-bail-out-Gebot der Verträge löste unter den Panelisten (MEAG Munich Ergo, Lupus alpha, DWS Investments und McKinsey & Company) Heiterkeit aus“ (Abelshauser 2011).

Jene, die es sich leisten konnten, zögerten also, jedenfalls auf der Ebene der Bevölkerung. Aber die wirtschaftliche Peripherie, von Italien über Iberien und Griechenland bis Osteuropa, die drängten aus politisch-symbolischen Gründen in die Union. Es war nur eine Frage der Zeit – die Leute wie ich zugegebener Maßen zu kurz eingeschätzt haben – , bis sich eine Krise einstellen würde. Die Art, wie sie sich darstellt, ist gesondert zu besprechen.

Der Euro ist wesentlich eine Strategie der Kernländer in der heutigen EU. Er soll dem Ausbau ihrer ökonomischen und politischen Dominanz dienen. Als solcher ist er eine bewusste Strategie der zwei Geschwindigkeiten. In diesem Sinn hat er allerdings seit seiner ersten Planung einen strategischen Wandel durchgemacht. Vergessen wir nicht: Als der Werner-Bericht entworfen wurde, bestand die EWG aus den sechs Kernländern. Die „Westerweiterung“ brachte zumindest zwei weitere hoch entwickelte Länder hinzu (UK, Dänemark) und eines (Irland), das wegen seiner geringen Größe vorerst nicht zählte und überdies britische Peripherie war (vgl. Anhang 3).

Dann aber kam es zu einer ziemlich fundamentalen Änderung. Mit dem Olivengürtel kamen in den 1980ern drei Länder dazu, die eben jeweils aus einer Diktatur herausgetreten und schlecht entwickelt waren. Die E(W)G betrachtete sie von vorneherein als ihre Domäne. Das war damals schon das Modell der „Osterweiterung“: Politische und ökonomische Disziplinierung, der Aufbau eines süd- und osteuropäischen Protektorats war das Ziel. Vorher hatten sich in der „Norderweiterung“ noch kleine hoch entwickelte Wirtschaften angeschlossen (Österreich, Schweden, Finnland). Sie wollten die Beute mit teilen und waren bereit, sich dafür einzufügen und auch dafür zu zahlen. Die Norderweiterung scheiterte zur Hälfte, weil die Bevölkerung zweier prospektiver Mitglieder (Schweiz, Norwegen) die Ziele ihrer Regierungen nicht mittrugen, aus unterschiedlichen Gründen.

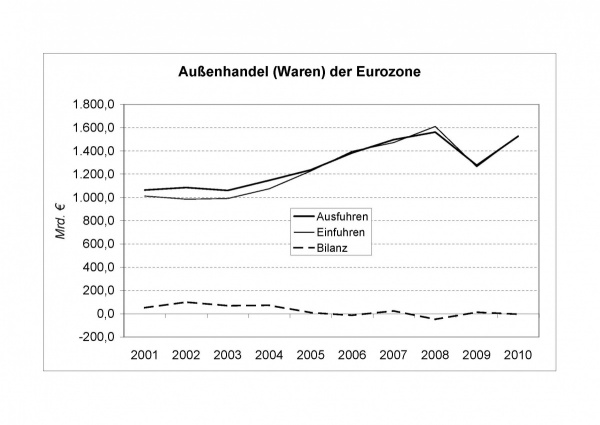

Der Euro sollte nun den hoch entwickelten Kern organisieren. Aber der Olivengürtel drängte aus Prestigegründen hinein. Das Finanz- und Großkapital wusste, was sich ihnen da freiwillig zum Fraß darbot. Die Politik begriff teilweise nicht – für Österreich ist dies ganz klar; teilweise wollte sie dasselbe. Teils aber argumentierten z. B. Sozialdemokraten geradezu leichtfertig politisch[2] – die Wirtschaft sei gar nicht so wichtig. Das Ergebnis lässt sich auch an der Außenhandelsbilanz der Eurozone ablesen. Sie ist positiv; aber das resultiert aus dem hohen positiven Saldo mit den Nichteuro-Ländern einerseits – inklusive UK – und den USA andererseits (siehe Anhang 4) – Letzteres ist eine Frage für sich.

Kerninstitution ist die EZB. Die EZB ist ganz und gar dem monetaristischen Dogma verhaftet, der Idee, mittels Geldmengensteuerung das Preisniveau kontrollieren zu können. Nun zeigt es sich aber (De Grauwe 2010), dass M3 und die Inflation in so gut wie keinem Zusammenhang stehen. Die EZB folgt also aus ideologischen Gründen einer Chimäre, die empirisch nicht haltbar ist. Das Ganze ist übrigens nicht neu. Schon vor mehr als einem Jahrzehnt gab es eine ernsthafte Debatte in den USA über M3 als maßgebliche Geldmenge.

Doch die Begründung dafür ist relativ simpel. Der Monetarismus ist als politische Botschaft einfach die Aussage: Verlasst auch auf den Markt! Das Interesse dahinter ist ebenso simpel: Der Markt spielt im Interesse der Mächtigen und Wohlhabenden. Dazu kommen einige wesentliche Details. Das Hauptziel der EU war die Freiheit des Kapitalverkehrs – aus denselben Gründen. Banken betrachten Geld als „Ware“, und zwar als Kapital, als Finanzkapital. Dazu brauchen sie einen möglichst grenzenlosen Markt. Das war seit eh und je das Geschäft der Banken und ist es auch heute noch. Dazu müssen sie auch immer neue „Produkte“ einführen. Die aber wirken so, dass ihre Rückwirkungen auf die Wirtschaft – denn Geld ist eben der Regelmechanismus der Marktwirtschaft – den realwirtschaftlichen Ablauf in regelmäßigen Abständen (in den Finanzkrisen) beeinträchtigen. Es wäre Aufgabe der Zentralbank(en) sowie des Staats, dies zu regulieren und in gewissem Ausmaß zu verhindern. Doch Zentralbanken verstehen sich als Dienerinnen der Banken, nicht als Aufsicht. In Österreich war dies besonders ausgeprägt: Die ÖNB war bis zum BAWAG-Desaster effektiv als Eigentum in der Hand der Banken. Das unbeschränkte Bankengeschäft als Leitideologie der EU führt also zu schweren Krisen und Funktionsstörungen. Wenn dazu noch ideologische Verblendung kommt (indem man systematisch den falschen, weil selbst im beschränkten Aufgabenbereich sinnlosen Indikator beobachtet), dann ist das Ergebnis eben die Situation von 2008 sowie Griechenland, Irland und Portugal heute. „Basel I, II und III“ sind dann weitgehend Augenauswischereien, wie auch die „Stresstests“. Kapitalverkehrskontrollen an nationalen Grenzen aber sind Anathema.

Wie allseits ersichtlich, ist der € pures Gift für die beteiligten Gesellschaften. Die BRD und Österreich könnten mit einem höheren Kurs gut leben und hätten längerfristig sogar gewisse Vorteile aus der „Produktivitätspeitsche“ der höheren Bewertung. Diese fällt jetzt weg, was aber kürzerfristig den österreichischen Exporteuren hohe Gewinne und dem System eine positive Leistungsbilanz bringt. Ist Österreich auf dem Weg zum Rentner-Staat? Das ist massiv übertrieben, aber eine erhebliche Auswirkung auf stärkere Ungleichverteilung ist nicht in Abrede zu stellen.

Für Griechenland, Portugal und Spanien (und sicherlich auch für Süditalien – aber dies ist eine andere Geschichte) ist der Kurs viel zu hoch. Italien hat sein „Wirtschaftswunder“ – die Wachstumsraten waren höher als in der BRD – drei Jahrzehnte lang mit einer Hochinflations- und Weichwährungsstrategie geschafft.

Umgekehrt waren und sind die gemeinsamen Zinssätze völlig inkongruent. Diesmal verhält es sich umgekehrt: Die österreichische und die deutsche Entwicklung werden durch die eher hohen Zinsen gebremst. Gebremst wurde das Wachstum weiters durch die parallelisierten Ansätze einer Austeritätspolitik vor der Etablierung des €, allerdings in geringerem Ausmaß, als man sich hätte erwarten können. Für den Oliven-Gürtel aber waren die im Vergleich zu vorher niedrigen Zinsen ein Anreiz, sich hoch zu verschulden.

Insofern hat die Entwicklung auch wieder einen deutlich anderen Weg genommen, als man es sich auf dem ersten Blick erwarten konnte. Der Handel stieg im €-Raum nur geringfügig – man kann durchaus sagen: glücklicher Weise. Die schlecht entwickelten Länder profitierten kurzfristig von der Aussicht auf die €-Einführung. Die Zinssätze sanken, allerdings bereits in den 1990er Jahren, also deutlich vor dem offiziellen Start der WU 1999. Und auch die Inflation sank nach einem ersten Teuerungsschub in diesen Hoch-Inflationsländern erkenntlich. Die Folge war, dass sie mehr Kredite zu besseren Bedingungen bekamen, und dass dies das Wirtschaftswachstum für immerhin eine Reihe von Jahre beschleunigte (Griechenland 2000 – 2007 im Schnitt: 4,27 %; Spanien: 3,61 %; Portugal allerdings nur 1,48 %; gegenüber BRD 1,53 %; Österreich 2,36 % und der Euro-15-Raum 2,15 %). Aber es war eine Blase: Mit den niedrigen Zinsen und der bail out-Erwartung seitens der Kreditgeber konnte man, privat wie staatlich, plötzlich wesentlich mehr Kredite aufnehmen.

Die Befürworter der Währungsunion hatten argumentiert (Frankel / Rose 1998): Innerhalb einer WU stellen sich die notwendigen Kriterien von selbst ein: Es kommt zu stärkeren Handelsströmen, zur Finanzmarkt-Integration und damit entstehe ein „Versicherungs-Mechanismus“ gegen sogenannte „externe Schocks“. Sie schienen recht zu behalten – kurzfristig! Denn die Entwicklung verlief, wie gerade dargelegt etwas anders. Allerdings ging es nicht um „Schocks“ (was immer dies sei), sondern um kurzfristig günstigere Bedingungen, um Kostensenkung bei der Finanzierung von Investitionen ebenso wie staatlichen Defiziten. Als der „Schock“ dann kam, nämlich die Finanzkrise 2008 und die von ihr induzierte Industriekrise, erwies sich die WU mehrfach als Falle. Sie lud – in der Vergangenheit – zu verfehlten Investitionen sowie zur Überschuldung ein. Sie ist in der Gegenwart eine Falle, weil sie nur mehr die Wahl zwischen Pest und Cholera zulässt: zwischen enorm aufgeblasenen Schulden durch neue Kurse im Falle eines Austritts, der unvermeidlich ist, wenn die Wirtschaften wieder auf die Füße kommen wollen; und auf der anderen Seite einer vom Vereinigten Wirtschafts-Direktorat EU – IMF bis dahin verordneten enormen Deflations-Krise. Für die Bevölkerungen der starken Länder aber wird dies in der Folge zur Rosskur, weil in kurzer Zeit die französischen und britischen und … Banken neuerlich „gerettet“ werden wollen, wenn der „haircut“ kommt.

Umgekehrt erwies sich der € gegen die fast einhelligen Erwartungen der etablierten Ökonomen in den „Wirtschaftsforschungsinstitutionen“ in den starken Ländern als eine veritable Wachstumsbremse. In Österreich sanken die Zuwachsraten auf die Hälfte der Werte von vorher. Die BRD oder vielmehr der größere Teil der arbeitenden Menschen kam allerdings aus einem anderen Grund zum Handkuss. Die Einvernahmung der DDR erzeugte eine schleichende Krise, und die BRD hat jetzt ihr „Mezzogiorno“-Problem (siehe Zahlen vorher).

Die angeblichen Vorteile der Währungsunion aber sind entweder theoretisch fiktiv: „Preistransparenz“ ist ein Witz, denn niemand fährt von Wien nach Griechenland, um am Wochenende billiges Gemüse einzukaufen. Oder sie sind reine Behauptungen, die bei näherem Zusehen verschwinden: Die „Transaktionskosten“ (Kosten des Währungstauschs) spielen bei Außenhandelsbeziehungen real keinerlei Rolle (Jacks u. a. 2008) als Bremse des Handels – einmal abgesehen davon, dass Handel als solcher ja wohl kein Wert ist. Aber das war einer der häufigst vorgeschobenen Gründe. Aber es geht noch trivialer: Ich erinnere mich an einen Artikel vor rund einem Jahrzehnt im „Profil“. Da meinte ein Journalist, wie großartig doch die Währungsunion sei – als Journalist müsse man doch oft reisen, und da erspare man sich jetzt das lästige Wechseln…

Doch die „zweite Welle der Globalisierung“, nämlich die Zeit seit 1950, sieht das Ergebnis der starken Zunahme des Welthandels nicht mehr erstrangig in der Folge von Senkungen der Handelskosten (z. B. der Transportkosten), wie die „erste Welle“ (von 1870 – 1914). Es ist vielmehr ein Luxemburg-Effekt, der wirkt: Einerseits ist es das starke Wachstum der Wirtschaft, sowohl in einem mengenmäßigen Sinn als auch i. S. zunehmender Kommodifizierung aller Bedürfnisse und Leistungen. Andererseits ist es das ausgesprochene Ziel der westlichen Politik, ein einheitliches, aber differenziertes Weltsystem zu schaffen, dem auch ein politisches Direktorat entspricht. Der Aufbau des Super-Imperialismus läuft aber über den Aufbau regionaler Imperien. – Ich nenne dies den „Luxemburg-Effekt“, weil Rosa Luxemburg 1913 ihn in zwar formal fehlerhafter, aber inhaltlich wesentlicher Weise als Triebkraft des Imperialismus ihrer Zeit genannt hat. Sie hatte allerdings noch revolutionären Optimismus dagegen zu setzen.

Griechenland, Portugal und – aus anderen Gründen – Irland, wahrscheinlich auch Spanien und Italien haben die Wirkung des Euro zu spüren bekommen. Die Reaktion darauf ist wiederum: „Mehr vom selben“. Es ist wirklich schwer, nicht zum Verschwörungs-Theoretiker zu werden! Dies passt alles zu gut in die Absichten der europäischen politischen Klasse. Mervyn King, Gouverneur der Bank von England, hat es auch (vgl. z. B. The Telegraph, 17. Feber 2010) ausgesprochen, wohin die Reise geht (er neidet sie der Eurozone): in Richtung auf mehr „politische Kohäsion“, d. h. einen Schritt vorwärts zum bürokratischen Staat, den die Krise befördern wird.

Der ESM (European Stability Mechanism) als Folgeprogramm des EFSF (European Financial Stability Facility – der sogenannte „Rettungsschirm“) ist ein Programm zur vollen Entmündigung der Mitgliedsstaaten, welches vorerst an Griechenland, Portugal und Irland erprobt werden soll. Der Beschluss der Eurogruppe vom 28. November 2010 (etwas variiert in der Presseaussendung vom 1. Dezember 2010) hält fest: In Hinkunft wird systematisch bail out stattfinden, jedoch verknüpft mit „stringenten Programmen ökonomischer und fiskalischer Anpassung“ im Rahmen „strikter Konditionalität“ bei „strenger ökonomischer Überwachung“.

Viel klarer wird die künftige Politik in den Entwürfen zu einer „Verordnung des Europäischen Parlaments und des Rats zur Änderung der Verordnung (EG) 1466/97“ vom 17. März 2011 und an mehreren anderen vergleichbaren Verordnungsentwürfen, die mittlerweile eigentlich Rechtskraft haben müssten. Die im Titel des Entwurfs zitierte Verordnung ist jene, die das sogenannte „Maastricht-Programm“ und seine Überwachung enthält. Hier wird in Hinkunft massiv inhaltlich in die nationale Politik eingegriffen, und zwar mit der absurden Androhung von gewichtigen Strafzahlungen – absurd, weil solche Zahlungen Staaten mit Schwierigkeiten nur noch tiefer in diese hineinstoßen würden.

Noch etwas wird an diesen Verordnungen klar: Man hört ständig die Klage, dass die Verhältnisse so komplex seien, dass ein gewöhnlicher Mensch dies alles unmöglich durchschauen könne. Sieht man sich diese Verordnungen im Detail, so ist dies schlicht unrichtig. Das Ganze ist durchaus verständlich. Aber es ist eine bürokratische Sprache, die nicht nur enorm langweilt, sondern von vorneherein abschreckt. Dies ist beabsichtigt. Und dazu ist noch etwas zu sagen: Soweit diese Sprache gesetzestechnisch bedingt ist – denn auch die Legistik hat ihre eigene Fachsprache – haben wir die Parallele auch auf nationaler Ebene. Doch der fundamentale Unterschied ist: Auf nationaler Ebene gibt es eine ständige Debatte über all dies, nicht zuletzt deswegen, weil die Abgeordneten in irgendeiner Form ständig Kontakt mit Teilen ihres Elektorats halten müssen und die Zeitungen eine gewisse kontinuierliche Berichterstattung anbieten. Dies fehlt beides auf EU-Ebene. Und dafür gibt es eine Reihe guter Gründe.

Was hat sich gegenüber ähnlichen Programmen des 19. Jahrhunderts gegenüber dem Osmanischen Reich oder Ägypten oder des späten 20. Jahrhunderts gegenüber Entwicklungsländern geändert? Inhaltlich erstaunlich wenig, aber es richtet sich jetzt an die Adresse des eigenen Clubs. Weiters wird es etwas stärker formalisiert. Die CACs (collective action clauses), international bereits seit 2003 üblich als Teil von Kreditverträgen, hat es faktisch auch bisher schon gegeben („Pariser Klub“; „Londoner Klub“): Durch Mehrheitsbeschluss können auch gegen den Willen einzelner Schuldner Umschuldungen durchgeführt werden. Der ESM beansprucht Vorrang bei der Schuldtilgung (aber nach dem IMF!). Ein bisschen altmodisch könnte man sagen: Der ESM, die EZB und die EU treten formell als europäischer Gesamtkapitalist auf.

Aber es ist klar: Die heutigen „Problemstaaten“ sind die Versuchskaninchen. Gerichtet ist die Übung als Disziplinierungsmittel eher noch stärker gegen größere Wirtschaften, die allerdings vorweg diszipliniert werden sollen: mit der Drohung der Entmündigung. Voll Stolz verkünden heute arrogante und zugleich etwas unterbelichtete Funktionäre der EU (die nicht begreifen, dass dies ein weiterer Stein im Ablehnungswall der Bevölkerung sein wird): Wir prüfen in Hinkunft nicht nur die Zahlen (also: ob die berüchtigten Kriterien eingehalten werden); wir prüfen auch die politischen Inhalte des Staatshaushalts (Richard Kühnel, Leiter der Vertretung der EC in Wien, am 10. Juni in Neumarkt)! Ob es funktioniert, ist noch eine Frage.

Und nebenbei: Österreich hat nach derzeitigem Stand 2,2 Mrd. bar einzubezahlen und weitere 15 ½ Mrd. verfügbar zu halten. Zur Größenordnung: das ist der Etat des Innenministeriums bzw. die Summe aus Schuldendienst + Pensionszuschuss des Bundes. Was sich hier abzeichnet, sollte allen klar sein.

Der Euro verkörpert zwei konservative Revolutionen: Die eine besteht in der monetaristischen Reaktion gegen die keynesianische Politik der zwei Jahrzehnte von 1955 – 1975. Die andere, wesentlich weit- und folgenreichere, ist der Aufbau eines bürokratischen Imperiums, strukturiert nach Zentrum und Peripherie, in Europa.

Die monetaristische Reaktion richtete sich gegen die politische Steuerung der Ökonomie. Angesichts der überzogenen keynesianischen Ambitionen war diese Ende der 1970er, nach zwei „Ölschocks“ 1973 und 1979, d. h. mit Mitteln der Feinsteuerung nicht bewältigbaren globalen sozio-ökonomischen Transformationen („Störungen“ sagten die Ökonomen), leicht als Misserfolg darstellbar. Die französische Erfahrung, als ein Nachfrageschub zum Kippen der Leistungsbilanz führte, schien dann der beste Beleg, dass dieses Paradigma nicht funktionierte. Die ersten, welche eilfertig die Schlüsse daraus zogen, waren die französischen Sozialdemokraten selbst, waren der Ex-Vichyler Mitterand und sein Erfüllungsgehilfe Delors. Der setzte den Paradigmenwechsel auf EG-Ebene durch, wo er ohnehin schon längst seine Vorkämpfer hatte.

Der Aufbau des europäischen Imperiums war für das europäische Zentrum aus Sozialdemokraten, Christlichsozialen, Liberalen – und seit einiger Zeit auch der „Grünen“ – die logische Folge des Zusammenbruchs des sowjetischen Systems. Der neidvoll beachtete kurzfristige Erfolg des Reaganismus, vor allem in seiner etwas vermenschlichten Version als Clintonismus, war ein wichtiger zweiter Impuls („Lissabon-Strategie“). Gegenwärtig hat man den Eindruck, dass die sonst in den Vordergrund geschobenen ökonomischen Ziele, Wachstum vor allem, nicht mehr prioritär sind, und dass politische Ziele dominieren (globale Interventionen, die Aufrechterhaltung und Ausweitung des Besitzstands, usf.).

Die Furcht vor dem Zusammenbruch des Euro (was heißt dies übrigens konkret?) ist eine Mischung aus realen und berechtigten Sorgen um das Geldsystem und aus selbständig gewordenen Ideologemen. Denn warum gerade um den Euro? Warum nicht (vor 2001) um die Lira oder das Pfund?

Wir haben noch eine allgemeine Schlussfolgerung zu ziehen:

Die Handlungsspielräume unterliegen Beschränkungen, und zwar materiellen Beschränkungen durch die gegebenen Ressourcen. Das ist im Grund nur die Umformulierung der alten Aussage: „Die Basis bestimmt den Überbau“, nur weniger dogmatisch und apodiktisch. Die wichtigste dieser Beschränkungen resultiert aus der gesamtwirtschaftlichen Produktivität. Warum diese heute zwischen hoch entwickelten Ländern mit hoher Kapital-Ausstattung noch immer deutlich unterschiedlich ist, ist nicht völlig klar – aber es ist ein Fakt. Das hängt u. a. mit der unterschiedlichen Zusammensetzung des „Nationalprodukts“ (des BIP) zusammen, und die ist wiederum u. a. abhängig vom historischen Stand der Entwicklung und auch von der Position einer Wirtschaft im Weltsystem. Nach außen äußert sich dies bzw. vor allem die Änderung in den terms of trade.

Es war eine „geniale“ Idee von Ökonomen, sich über diese Beschränkungen hinwegzuschwindeln, indem man mit einer WU die terms of trade festschreibt – denn nichts anderes heißt die Behauptung, eine WU „endogenisiere“ die Bedingungen. Doch wie man sieht, kann dies nur kurzfristig gelingen.

Um aber keine Missverständnisse aufkommen zu lassen: Diese Einsicht, dass es materielle Beschränkungen gibt, wurde von Ökonomen und ihren Kleinhändlern in der Journalistik in zwei ganz und gar ideologische Behauptungen umgebogen: (1) Ökonomische Institutionen sind ewig und unveränderbar. Es hat immer Zins gegeben, und es wird immer Zins geben. – (2) „There is no alternative!“ Es gibt immer politische Alternativen, wie gerade die Währungsunion zeigt.

Die Euro-Krise ist eine politische Krise. Es ist eine Krise des politischen Modells der EU. Sie, das supra-nationale bürokratische Imperium, wollte die Einheitswährung Euro als eine eiserne Faust einsetzen: damit will sie neoliberale Disziplin im Zentrum und im ersten Kreis der Peripherie, im Mittelmeer-Raum und im europäischen Osten, erzwingen. Die Krisen im Olivengürtel sind nunmehr eine riskante Angelegenheit geworden:

Die politische Klasse in Europa versucht derzeit, ihr politisches Projekt, das EU- und Euro-Imperium zu retten: Und sie versucht auch, die Krise der Staatsverschuldung in der Peripherie zu nutzen, um das Imperium weiter auszubauen und seine bürokratische Struktur zu stärken, ja unumkehrbar zu machen. Ihre Chancen stehen nicht schlecht. Sie hatte aber auch schon einen besseren Stand.

Ihr Hauptproblem derzeit ist: Sie versucht gleichzeitig, möglichst viel vom Kleingeld ihrer Haupt-Auftraggeber, des Finanzkapitals, zu retten. Was in den letzten Wochen passiert ist, ist nichts Anderes als eine Umschuldung, die beim kommenden Schuldenschnitt die Gläubiger-Banken vollkommen entlastet und den Gesamtverlust auf die öffentlichen Hände überwälzt. Dieses Ziel kommt dem anderen, dem strategischen, in die Quere. Denn die Bevölkerung begreift dies einiger Maßen. Damit bringt also die europäische politische Elite einen großen Teil der Bevölkerung massiv gegen sich auf.

Die europäische Linke ist marginalisiert. Gegenwärtig werden nur mehr Rechtspopulisten als effiziente Gegner dieser letzteren Politik wahrgenommen. Das allerdings ist ein allgemeineres Problem. Die Linke war stets – und ist heute noch mehr – eine Intellektuellen-Bewegung. Der EU-Widerstand aber ist, wie plebeischer Widerstand fast immer, anti-intellektuell. Das ist die eigentliche Dialektik der modernen Geschichte.

…

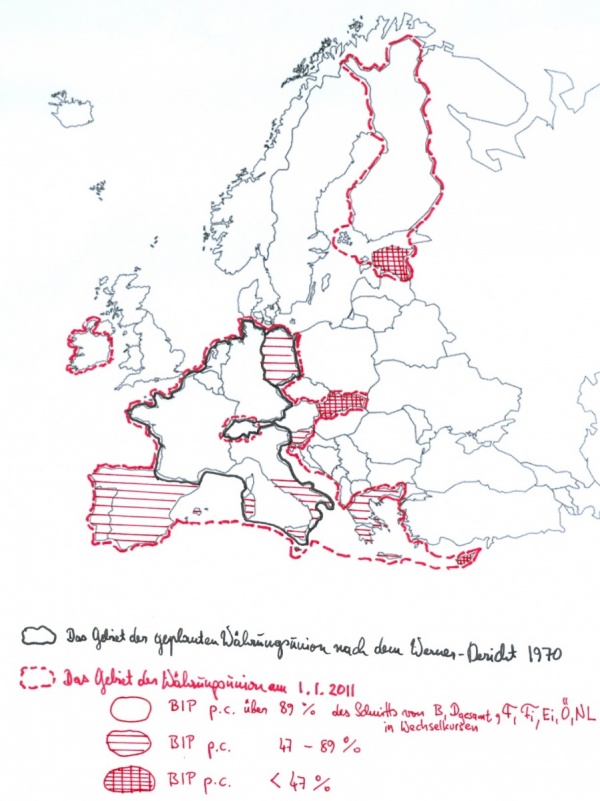

1.1. Das Euro-Währungsgebiet geplant in den 1970ern und heute

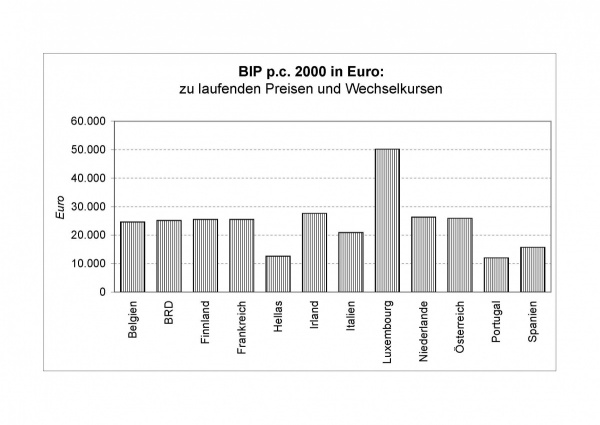

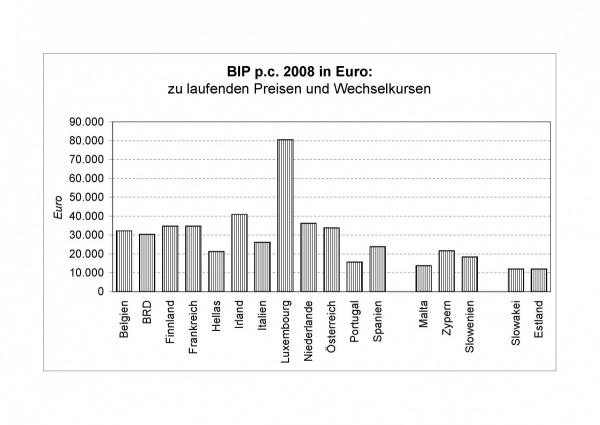

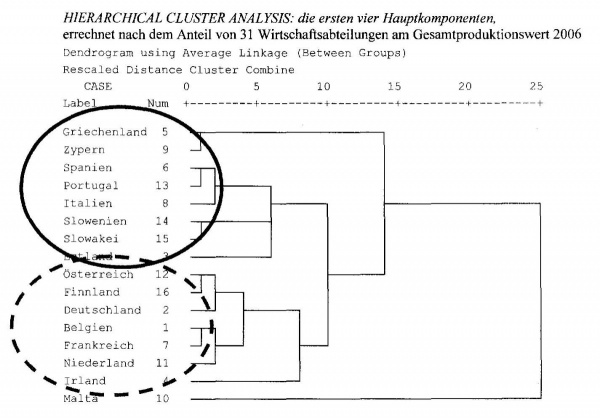

Das Kartogramm zeit, dass die Währungsunion für ein vergleichsweise homogenes Wirtschaftsgebiet (nach dem Indikator BIP p. c.) entworfen wurde – und übrigens in den 1970ern und 1980ern dort schon in ihrer schwächsten Form (als „Schlange“, d. h. mit gewissen Schwankungsbreiten der Wechselkurse) Schwierigkeiten hatte. Die Ausweitung von 5 auf rund dreimal so viele Währungsgebiete indiziert einen Paradigmenwechsel in der Geschichte der E(W)G/EU: In den 1980ern wurde sie aus einer superimperialistischen Versicherungsgemeinschaft gegen die UdSSR, die USA und die BRD zu einem bürokratischen Imperium, welches sich die Peripherie einverleibte und ein westeuropäisches Direktorat aufbaute.

Das Thema ist (unter 4, s. u.) nochmals aufzunehmen, weil es um die Frage der Strukturgleichheit oder Verschiedenheit geht. Vorher ist aber noch die theoretische Frage des Währungsraums anzusprechen.

1.2. Anmerkung zur ökonomischen Theorie der Währungsunion

Der optimale Währungsraum ist ein Konzept, welches die Fehler des Goldstandards vermeiden, trotzdem aber den Markt als dominant über die Politik installieren wollte.

In der Essenz fasste Mundell (1961, anders 1973, vgl. auch 1997) zusammen, was sowohl Milton Friedman als auch sozialdemokratisch Liberale damals dachten, wenn auch mit unterschiedlichen Zielsetzungen: Selbst in großen Wirtschaftsgebieten (wie etwa die USA) wären jeweils eigene Währungen günstiger. Es war – und ist – typisch für Ökonomen, dass sie die politischen Rahmenbedingungen vernachlässigten, und das war auch ihre Schwäche gegenüber dem politischen Druck zur Währungsunion. Prinzipiell ist die Überlegung richtig: Wenn eine Währung die Entwicklung eines Gebiets mehrerer Staaten behindern kann, warum nicht auch innerhalb des Staats? Der feine Unterschied besteht:

1) Wie groß ist der Nationalstaat? Zwischen den USA einerseits und Belgien/Luxemburg ist doch wohl ein Unterschied gegeben.

2) Wie homogen ist der Wirtschaftsraum? Das Problem Italiens schon 1870 ebenso das der neuen BRD besteht hauptsächlich in den riesigen Unterschieden zwischen Nord und Süd bzw. zwischen West und Ost.

3) Die „Güterabwägung“ zwischen den politischen Folgen (Vorteilen?) einer nationalen Einheitswährung und den wirtschaftlichen (Nachteilen? Vorteilen?) muss stets auch mit Blick auf die sonstigen Politiken gesehen werden.

Kleine Länder bzw. Wirtschaften haben, wie jeder weiß, eine wesentlich höhere Außenhandelsquote als große. Es gibt unter der Perspektive der Integration offenbar einen „optimalen Wirtschaftsraum“. Teils aus technologischen Gründen (Skalenerträge), mehr noch aus Gründen der Marktmacht (denn Bier z. B. hat technologisch keine Skalenerträge) steigt dieser optimale Umfang, gemessen in Produktionsleistung (BIP). Allerdings dürfte dieses Wachsen nicht so besonders stark sein, und der Umfang selbst dürfte auch nicht überaus hoch sein. Vor zwei Jahrzehnten ergab eine Untersuchung (Rose 1991; weiters Dean / Sebastia-Bariel 2004 und Irwin 2002), dass der Anteil des Außenhandels bei kleinen Wirtschaften durchaus aus strukturellen Gründen wächst – bei großen Ländern hingegen waren diese Faktoren nicht zu beobachten. Andere Überlegungen (Frankel / Stein / Wei 1995) deuten in dieselbe Richtung, sind aber derart ideologisch und gleichzeitig simplifiziert abstrakt gehalten, dass man sie als Argument nicht wirklich heran ziehen kann. Was aber in der gesamten mittlerweile umfangreichen Literatur zu den Gründen des schnellen Wachstums des Welthandels ganz klar herauskommt, ist: Die bisherigen theoretischen Ansätze, ob Ricardo’s komparative Kosten oder Heckscher / Ohlin‘s unterschiedliche Faktorproportionen sind reine Gehirn-Konstruktionen und tragen nichts zur Erklärung bei. Bleibt man bei der fetischistischen Terminologie von Ökonomen, dann sind es „exogene“ politische Gründe, welche den Außenhandel pushen. Unter den sogenannten „wirtschaftlichen“ Variablen ist es vor allem das materielle Lebensniveau selbst (also das BIP p.c.), welches eine erklärende Variable darstellt.

Ökonomen – und das muss man sich immer wieder bewusst machen – sind die Gurus der heutigen Politik und haben auf diese daher immensen Einfluss. Umso stärker ist die Verblüfung und regelrechte Verstörung bei der Lektüre ihrer Beiträge zur Frage des Gelds und der Währung.

Mit einigen völlig inhaltleeren – denn „abstrakt“ oder „verallgemeinert“ wäre ein viel zu schmeichelhafter Ausdruck – Begriffen wie „Symmetrie“, „Flexibilität“ und „Integration“, vergewaltigt man ein hochkomplexes Thema; zeichnet sogar Graphiken und gibt damit vor, exakt zu arbeiten (vgl. de Grauwe 2006, Graphiken 1,2,4,5,6,8 – dabei ist dies noch ein aufgeweckterer Beobachter!). Der Realität gegenüber ist die Haltung offenbar die Hegels: „Umso schlimmer für die Wirklichkeit!“ Keynes bemerkt einmal zu Ricardo mit einer Mischung aus Bewunderung und Ironie (1936, 192): Er habe jene „höchste intellektuelle Leistung erbracht, unerreichbar für schwächere Geister, eine hypothetische Welt fern der Erfahrung aufzubauen und kohärent in ihr zu leben“. Keynes realisiert dabei nicht, dass er in einen Spiegel blickt und über die Wirtschaftstheorie insgesamt spricht …

Wie gerade gezeigt, lässt sich ökonomisch eine europäische Währungsunion nicht begründen. Mondialisierung – als strukturbedingte Systembildung auf Weltebene im Gegensatz zur politisch vorangetriebenen Globalisierung, wo Imperien-Bildung der wesentliche Ausdruck ist – ist also zwar eine reale Tendenz; aber die faktische Entwicklung ist gegenwärtig davon nur zum Teil abhängig. Anders ausgedrückt: Die EU hat die optimale ökonomische Größenordnung in vielen Bereichen überschritten. Der Wendepunkt war offenbar die Süderweiterung Mitte der 1980er. Seit einem Vierteljahrhundert lässt sich die systematisch betriebene Vergrößerung – zumal um große Staaten – ökonomisch nicht mehr argumentieren. Oder deutlicher: Diese Art von Integration bringt Wohlstandsverluste für eine große Mehrheit – sicher nicht für das Finanzkapital und seine Nutznießer (z. B. die Generaldirektoren).

Aber auch die Bürokratie funktioniert in diesem heterogenen Gebilde keineswegs optimal. Kennzeichnend für die bürokratische Herrschaft und Kontrolle im Rahmen der EU ist, wie sie ihre Entscheidungen zu implementieren versucht. Das läuft über weitgehend inhaltsleere Kennzahlen. Das berüchtigste Beispiel sind sicher die sogenannten „Maastricht-Kriterien“, nämlich die allein übrig gebliebenen Fiskalkriterien. Warum gerade 3 % Netto-Defizit, und warum gerade 60 % Staatsschuld? Das wird heute niemand mehr ernsthaft erklären können. Doch dies passiert auf allen Gebieten, von der Kindergarten-Quote („Barcelona-Ziel“) über Forschungs- und Hochschul-Quoten bis zu weiblichen Erwerbsquoten. Von der Journalistik und auch von Teilen der nationalen Bürokratien wird dies mit Begeisterung aufgenommen. Und es ist auch nahezu die einzige Möglichkeit, in diesem so heterogenen Raum die Ziele von oben her in den Griff zu bekommen. Aber jeder Sinn von Politik (der in manchen Bereichen (Erhöhung der Frauenbeschäftigung, bessere Versorgung mit Kinderbetreuungs-Einrichtungen) durchaus vorhanden wäre, verflüchtigt sich bei einem solchen Vorgehen.

Keynes signalisiert den Verlust des Vertrauens in den Markt zur Zeit der Großen Krise. Der Keynesianismus ist der Nachhall und die Nutzanwendung dessen in der optimistischen Zeit des Wiederaufbaus, ja im ganzen Vierteljahrhundert von 1950 an. Er bricht mit dem naiven oder wahrscheinlich eher bewusst ideologischen Vertrauen in die Fähigkeit des Markts, der heutigen kapitalistischen Wirtschaft also, ein halbwegs befriedigendes Niveau der Beschäftigung zu erreichen. Halbwegs befriedigend soll heißen: Das liberale Gesellschaftsmodell und die parlamentarische Politik soll erhalten und ohne größeren Aufruhr möglichst von allen Klassen mitgetragen werden (vgl. etwa Hansen 1953). Aus dieser Quelle kommt Keynes’ Bemühen, sich von der ökonomischen Orthodoxie seiner Zeit abzusetzen; und daher bezeichnet er Alles, was bis zu ihm selbst geschrieben wurde, als „Klassik“, um sich selbst als „Revolutionär“ dagegen zu setzen. In seinem konservativen Milieu war es denn tatsächlich als wissenschaftspolitische und noch viel stärker als politische „Revolution“ anzusehen, sich vom selbst regulierenden Markt zu distanzieren und staatliche Intervention, ja mehr: Regulierung einzufordern. Aber er macht dies, in dem er sich an der Struktur der neoklassischen Wirtschaftstheorie festklammert. Er interpretiert nur einzelne Variablen anders und setzt sie dann gezielt und oft völlig unplausibel gewichtet ein. Die Liquiditäts-Präferenz etwa ist ihm ein zentrales Mittel, die Geschlossenheit des Gleichgewichtssystems aufzubrechen, indem er sie als gewissermaßen extern determiniert erklärt. Ähnlich steht es mit den „Erwartungen“, die er dann allerdings wieder nutzt, um selbst ein „Gleichgewicht“ zu konstruieren. Von daher rührt der erste Eindruck, wo sein „revolutionärer“ Anspruch so überzogen und fast ein bisschen lächerlich erscheint. Er spielt die liberale Revolution im wohl etablierten konservativen Milieu.

Heute, so kann man weiter räsonnieren, ist die riesige und wachsende Einkommensdiskrepanz und die zynische Art, wie sie gerechtfertigt wird, das gesellschaftliche Skandalon. Wenn man die Parallele beibehält, ist wohl zu beachten: Keynes war ganz und gar kein radikaler Theoretiker oder Kritiker des Systems. Er fügte sich voll in die Grundlagen der neoklassischen Ökonomie ein und kann sich nicht verbeißen, immer wieder einen Schlenker gegen Marx – den er offensichtlich kaum kennt, der aber der Symbolname dessen war, was er ablehnt – zu machen. Das, und wahrscheinlich vor allem das, ermöglichte seinen Erfolg. Es ist ganz unwahrscheinlich, dass heute eine radikal-theoretische Kritik durchschlägt. Aber es gibt einige Personen, welche die Funktion von Keynes damals in bescheidenem Ausmaß übernehmen könnten. In Österreich versucht sich Stefan Schulmeister daran, doch es fehlt nicht nur die Kapazität – die Stellung eines Schulmeister an irgendeinem Wirtschaftsforschungsinstitut, und mindestens ebenso der Standort Österreich verhindern eine größere Wirkung. Ein anderes Kaliber wäre etwa Stiglitz, aber bislang beschränkt sich die Wirkung auf Schichten ohne Standing in der ökonomischen Diskussion.

Doch die partikulären Angriffe auf die Unverschämtheiten der Finanzwelt zeigen doch eine gewisse Wirkung, wenn auch vorderhand nur in der Bevölkerung und nicht im ökonomischen Mandarinat. Aber die Politiker reagieren rhetorisch und in Einzelheiten auch legislatorisch. Die Angriffe auf die „Bonusse“ sind populär: Warum nicht allgemein auf die so unglaublich überhöhten Einkommen?

Zurück zu Keynes. Es war aber eines seiner schweren Fehlschläge, dass er den Doppelcharakter des Geldes als Regelmechanismus und mit seinen mikroökonomischen Funktionen nicht bzw. nur in ganz verzerrter Form begriff (1970 [1936], 165 ff., 222 ff.). Er folgte in diesem Punkt interessanter Weise Silvio Gesell (1920), dem naiven Ex-Unternehmer und dogmatischen Proudhonisten. Aus der „Liquiditätspräferenz“ will er den Zinssatz und schließlich daraus das Geld ableiten. Es ist wirklich wert, die ziemlich hilflosen Versuche in den Kapiteln 13 – 15 der Allgemeinen Theorie zu lesen.

Die „keynesianische (Nachkriegs-) Revolution“ spielte sich theoretisch ganz im Geist von Keynes in der Fetischisierung mehrerer ökonomischer Variablen ab (die „neoklassische Synthese“). Im IS – LM-Modell (Hicks 1937; kanonisch dargestellt bei Samuelson / Nordhaus 1985, 366 ff.) entsteht ein allgemeines Gleichgewicht, wenn durch Gleichheit von Investition und Sparen (I=S) auf den Gütermärkten und gleichzeitig durch Gleichheit von Geldanbot und -nachfrage (M=L) auf dem Geldmarkt ein Gleichgewicht erreicht ist. Das sei durch Zinssatz und Geldmenge steuerbar (vgl. z. B.: „quantitative easing“). Das machte Angriffe leicht, wenn sie politisch nötig waren.

Der Friedman’sche Monetarismus ist die Rückkehr zum Marktfundamentalismus: Geld reguliert alles, und man soll sich hüten, das Geld selbst als politisches Instrument einzusetzen. Der Markt und nur der Markt dürfe die Wirtschaft lenken. Denn Umverteilung (d. h. Sozialpolitik) biete nur einen „free lunch“ für Schmarotzer. Seiner Argumentation kommt entgegen, dass die Hauptmasse des Gelds in der sekundären – nämlich politisch beschlossenen – Umverteilung horizontale Umverteilung innerhalb von Mittelschichten ist. Sie ist in diesem Sinn der Ausdruck für die wachsende Vernetzung von Gesellschaft. Verloren geht, dass für einen nicht geringen Teil der Unterschichten diese sekundäre Rück-Umverteilung in deutlichem Ausmaß das Lebensniveau erst über das (kulturelle) Existenz-Niveau hebt. Und was den theoretischen Kern des Monetarismus betrifft: Natürlich kennen auch die Monetaristen die Philips-Kurve, den engen empirischen Zusammenhang zwischen Niederinflation und hoher Arbeitslosigkeit. Aber der kommt ihnen gerade recht: Indem sie der Preisstabilität die absolute Priorität geben, optieren sie bewusst für Arbeitslosigkeit und damit für stärkere Ungleichheit.

Noch Mitte der 1980er schrieben Samuelson / Nordhaus (1985, 372): „The case rests on the assumption that the demand for money is completely sensitive to interest rates. Empirical studies are virtually unanimous in finding sensitivity to interest rates, so few macroeconomists think that the vertical LM is an accurate representation of the functioning of a modern economy.” Doch mit solchen Argumenten, dem Hinweis auf ökonomische Tatsachen, stand er nun auf verlorenen Posten. Für den Ablauf im Fach und seine Verbindung zur Politik ist ganz Anderes kennzeichnend: Es gab immer den höchst esoterischen Streit in der sogenannten Wirtschaftstheorie um diese oder jene abstrakte Aussage und ihre Formale Darstellung. Nun konnte man auf die schon vorhandenen Ressourcen zurückgreifen (vgl. z. B. besonders kennzeichnend: Felderer / Homburg 1986; im selben Heft Ramser 1986). Die konservativen Politiker selbst – man denke an Reagan – waren natürlich völlig ahnungslos, und auch zu Recht, von diesem Scholastikerstreit. Aber er kam ihnen bzw. ihren theoretischen Zuarbeitern nun zupass: Der Keynesianismus war theoretisch doch offenbar überholt! Vereinzelte keynesianische Reaktionen waren in diesem Klima belanglos, zumal Keynes-Exegese kein ausgesprochenes Erfolgsrezept ist (Woeckener 1991) – wie etwa auch nicht Marx-Exegese auf der Linken! – Die konservativen Teilnehmer an der Debatte aber wurden zu Instituts-Direktoren und Staatsfinanzen-Ausschuss-Vorsitzenden gemacht.